«Водочная река, офшорные берега» Рустама Тарико

Через алкогольный бизнес, владелец банка «Русский стандарт» вывел в офшоры миллиарды рублей?

Кредиторы бизнесмена Рустама Тарико обратились за помощью к известному адвокату Анатолию Кучерене и надеются на его содействие в возвращении причитающихся им миллиардов. Одновременно идет подготовка к очередному судебному процессу, где в качестве истца готовятся выступить представители лондонского Citibank, намеревающиеся добиться взыскания находящихся в залоге 49% акций банка «Русский стандарт» и реализации их на открытых торгах. Citibank выступает от имени объединения владельцев дефолтных евробондов, в число которых входит швейцарский фонд «Pala Assets», чье руководство неоднократно акцентировало внимание на проводимых «Русским стандартом» сомнительных сделках по масштабному финансированию принадлежащих Тарико алкогольных компаний. Выдаваемые кредиты оказывались заведомо безвозвратными, что в итоге привело к сегодняшнему кризису банковской структуры, чреватому потерей лицензии. В то же время водочный бизнес банкира продолжает демонстрировать далеко не блестящие показатели, а часть предприятий до сих пор работает в убыток. Причина может крыться в выводе миллиардов «Русского стандарта» в офшоры, на которые завязаны основные алкогольные активы Тарико.

Кредиторы Тарико взывают к Кучерене

История взыскания долгов скандального бизнесмена, владельца банка «Русский стандарт» Рустама Тарико продолжает наполняться новыми людьми и событиями. Как сообщили «Ведомости», бывший гендиректор и шеф-редактор «Коммерсанта» Андрей Васильев от имени группы кредиторов обратился к председателю общественного совета при МВД России Анатолию Кучерене с просьбой о правовом содействии.

Оказывается, в 2014 году господин Васильев приобрел еврооблигации «Русского стандарта». Но уже в следующем году банк понес рекордный убыток и Тарико предложил их держателям реструктуризацию, в процессе которой евробонды были заменены облигациями аффилированной бермудской компании «Russian Standard Ltd». Залоговым обеспечением стали 49% акций кредитного учреждения.

Осенью 2017 года произошел знаменитый дефолт по бумагам на 545 млн долларов и купон не был выплачен. «Водочный король» столкнулся с реальной перспективой потери банка и с тех пор делает все возможное, чтобы этого избежать. Все, кроме главного: он упорно не погашает долгов. Это обстоятельство заставило кредиторов обратиться за поддержкой сначала к председателю Центробанка Эльвире Набиуллиной, а затем в инвестиционное подразделение «Альфа-групп» – компанию А1.

Но, как видно, помочь в сложившейся ситуации не способна даже структура Михаила Фридмана, известная своими жесткими методами работы. Хотя еще в минувшем феврале управляющий партнер А1 Андрей Елинсон в комментарии РБК говорил о возможном «обращении взыскания на залог в виде акций банка». Но воз, как говорится, и ныне там. Интересно, какие надежды кредиторы возлагают на известного адвоката Кучерену?

Замкнутый круг «алкогольного короля»

Между тем, количество судебных исков в отношении Тарико неуклонно растет. На 18 ноября в Арбитражном суде Москвы назначено судебное заседание по исковому заявлению лондонского Citibank о взыскании 49% акций «Русского стандарта». Citibank, в данном случае, выступает владельцем залога и представляет интересы объединения владельцев дефолтных евробондов, в число которых входит инвестиционный фонд «Pala Assets», принадлежащий бывшему совладельцу компании «Мечел» Владимиру Йориху.

Руководство «Pala Assets» добивается продажи банковских акций на открытых и прозрачных торгах, надеясь, таким образом «хотя бы частично вернуть долг и показать, что в России в полной мере соблюдаются права инвесторов». Ранее фонд направлял в суд самостоятельный иск, но получил отказ в удовлетворении заявленных требований по причине того, что не является залогодержателем. И вот теперь к противостоянию, в качестве своеобразной «тяжелой артиллерии», подключился Citibank.

Заметим, что ранее именно в «Pala Assets» обратили внимание на ряд заключенных кредитным учреждением сомнительных сделок, которые были расценены как «противоправные» и вызвали подозрение в выводе капиталов из «Русского стандарта».

Так, в декабре 2017 года банк передал 6% акций алкогольного холдинга «Roust Corporation» аффилированной компании «F.LLI GANCIA & C S.P.A.» с рассрочкой оплаты на три года. Данные об оплате сделки отсутствуют, но снижение доли «Русского стандарта» в итоге привело к потере возможности блокировать важные корпоративные решения, без предоставления равноценной альтернативы.

В связи с вновь открывшимся обстоятельством, объем исковых требований «Pala Assets» к Тарико увеличился на 877 млн рублей, составив 4,5 миллиарда.

Кроме того, от кредиторов не укрылось финансирование банком группы «Roust». На 30 сентября 2019 года инвестиции в алкогольный бизнес холдинга составили 14,2 млрд рублей, что превысило 50% банковского капитала. Денежные вливания не были ничем обеспечены и потому вероятность их возвращения кажется крайне сомнительной.

«Банк должен был создать стопроцентный резерв в размере выданного кредита, но не мог этого сделать в силу своего «неблагоприятного финансового положения», – цитировали «Ведомости» текст искового заявления фонда.

«Банк должен был создать стопроцентный резерв в размере выданного кредита, но не мог этого сделать в силу своего «неблагоприятного финансового положения», – цитировали «Ведомости» текст искового заявления фонда.

Имела место также выдача заведомо невозвратных займов еще целому ряду аффилированных компаний на сумму свыше 15,4 млрд рублей. Задолженность одного только ЗАО «Компания «Русский стандарт» оценивалась в 5,8 миллиарда. Обращалось также внимание на аналогичное кредитование ключевого управленческого персонала, долги которого составляли порядка 1,3 млрд рублей.

В качестве единственного источника, теоретически позволявшего вернуть эти колоссальные займы, назывались банковские дивиденды. Вот только «Русский стандарт» прекратил их выплату еще в 2010 году. С какой целью Рустам Тарико создал такой замкнутый круг? Ответ дают эксперты, по мнению которых выдача заведомо невозвратных технических кредитов служит признаком вывода средств из кредитной организации.

«Русский стандарт» в ожидании краха?

Похоже, что Тарико своими хитрыми схемами уже загнал в угол сам себя. По словам генерального директора «Pala Assets» Давида Нитлиспаха, водочный магнат не предлагает вариантов выплаты долга и отказывается от ведения переговоров с кредиторами. Видимо, он понимает, что речь неминуемо зайдет о продаже контрольного пакета банковских акций. Но ведь в таком случае, откроется истинное положение дел в «Русском стандарте» и вывод средств может подтвердиться. А это уже определенно вызовет интерес у сотрудников компетентных органов.

Между тем, официальные рейтинги банка рисуют абсолютно безрадостную картину. Чтобы в этом убедиться, обратимся к данным специализированного портала «Banki.Ru». Первое, что бросается в глаза – это низкий уровень кредитоспособности и финансовой надежности (ruBB-), присвоенный учреждению аналитиками агентства «Эксперт РА». Уже один этот факт вызывает сомнения в том, что Рустам Тарико способен решить проблемы своих многочисленных кредиторов.

Но дальше – больше. Если проанализировать банковские показатели за последний год (с сентября 2019 года по октябрь 2020-го), то можно сделать вывод об ожидающем кредитную организацию скором неминуемом крахе. Так, чистая прибыль банка упала на 34,4%, что составляет 1,8 млрд рублей. На 11,2 миллиарда снизилась чистая стоимость активов, показатель их рентабельности упал на 39,8%, рентабельности капитала – на 31,5%.

Отмечено также сокращение кредитного портфеля на 3,9 млрд рублей. Объем кредитования юридических лиц снизился на 5,1 миллиарда или на 26,8%. Но что особенно показательно, так это имеющий место отток средств предприятий и организаций, составивший 28,6 млрд рублей (89,5%). Как мы можем убедиться, российский бизнес чувствительно реагирует на происходящие в банке негативные процессы и предприниматели стараются не связываться с учреждением Рустама Тарико. Также сократились вклады физических лиц – на 11,7 миллиарда (7,1%).

На 12,7 млрд рублей (10,6%) «Русский стандарт» сократил вложения в ценные бумаги. Видимо, на это просто-напросто нет денег. Зато на 5,8 миллиарда (12,7%) выросла задолженность в кредитном портфеле. Это невольно заставляет задуматься над тем, не ожидают ли скорого краха банка его должники, явно неспешащие возвращать полученные ими ссуды. Хотя, как мы знаем, сам Тарико также не любит возвращать долги собственным кредиторам.

При ознакомлении с вышеприведенными цифрами возникает только один вопрос: как долго еще ждать отзыва Центробанком лицензии у «Русского стандарта»? Или для этого нужно, чтобы суд удовлетворил миллиардные иски владельцев дефолтных еврооблигаций?

«Алкогольные» миллиарды растворились в офшорах?

О возможном направлении вывода средств из банка Рустама Тарико, выше уже говорилось. Речь о миллиардных вложениях в принадлежащие ему алкогольные компании, в том числе, холдинг «Roust Corporation». Но ведь при таком щедром финансировании, водочный бизнес олигарха должен процветать, а что же мы видим на практике?

Возьмем один из главных алкогольных активов коммерсанта – АО «Руст Россия». Ежегодно это предприятие приносит колоссальную выручку, которая только в прошлом году составила 37 млрд рублей. Вот только в плане прибыли – одни убытки, причем такое положение дел остается неизменным на протяжении всех последних лет. Так, в 2019 году убытки составили 920 миллионов, годом ранее и того больше – 1,6 миллиарда.

В «минус» работают и ряд «дочерних» структур АО «Руст Россия» – компании «Браво Премиум» (убытки в прошлом году – 323 млн рублей), торговый дом «Русский Алкоголь-Сибирь» (убытки – 2,3 миллиона), «Русский Алкоголь – Северо-Запад» (убытки – 763 тыс. рублей).

Но как нам уже известно, по данным фонда «Pala Assets», на 30 сентября 2019 года инвестиции банка в водочный бизнес Тарико составили в общей сложности почти 30 млрд рублей. Авторы издания «Lenta.Ru» оценивают «алкогольные» вложения только за 2018 год в 19,3 миллиарда. Как при таких масштабных вливаниях фирмы умудряются не приносить прибыли?

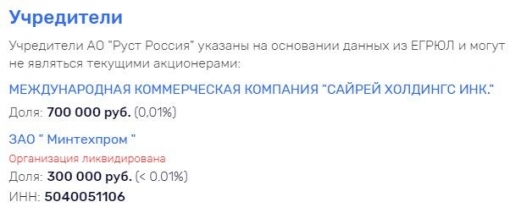

Может быть все дело не в самих производителях алкоголя, а в их официальных учредителях, зачастую имеющих офшорную «прописку»? Так, владельцем АО «Руст Россия» является зарегистрированная на Британских Виргинских островах компания «САЙРЕЙ ХОЛДИНГ ИНК». Второе предприятие-учредитель ЗАО «Минтехпром» на сегодняшний день ликвидировано, также как и его правопреемник ООО «Артгрупп».

Может быть все дело не в самих производителях алкоголя, а в их официальных учредителях, зачастую имеющих офшорную «прописку»? Так, владельцем АО «Руст Россия» является зарегистрированная на Британских Виргинских островах компания «САЙРЕЙ ХОЛДИНГ ИНК». Второе предприятие-учредитель ЗАО «Минтехпром» на сегодняшний день ликвидировано, также как и его правопреемник ООО «Артгрупп».

И указанный офшор – далеко не единственный, на который «завязан» бизнес Рустама Тарико. Например, учредителем ЗАО «Компания «Русский Стандарт» (материнской структуры одноименного банка) является «прописанная» на Бермудах компания «РУСТ ТРЕЙДИНГ ЛИМИТЕД». Ей же принадлежит и другой учредитель кредитного учреждения – ЗАО «Руст Инк.».

При таком раскладе, возникает большие сомнения в том, что годами перечисляемые алкогольным компаниям средства задерживались на их счетах, а не переводились, к примеру, на Бермуды. Впрочем, все это быстро выяснится, если объединившиеся кредиторы сумеют «дожать» Тарико в суде. Ведь договориться с ними у него теперь вряд ли получится.

При таком раскладе, возникает большие сомнения в том, что годами перечисляемые алкогольным компаниям средства задерживались на их счетах, а не переводились, к примеру, на Бермуды. Впрочем, все это быстро выяснится, если объединившиеся кредиторы сумеют «дожать» Тарико в суде. Ведь договориться с ними у него теперь вряд ли получится.

renome.info

Компромат | Досье | Скандалы